Нужно ли подавать форму 2-НДФЛ за 2020 год?

За 2020 год все организации и индивидуальные предприниматели, имеющие работников, должны сдавать в ФНС традиционный отчет по форме 2-НДФЛ, утвержденной приказом ФНС от 01.10.2018 № ММВ-7-11/566@.

То есть форма подачи в 2021 году за прошедший 2020 год остается прежней, не меняется.

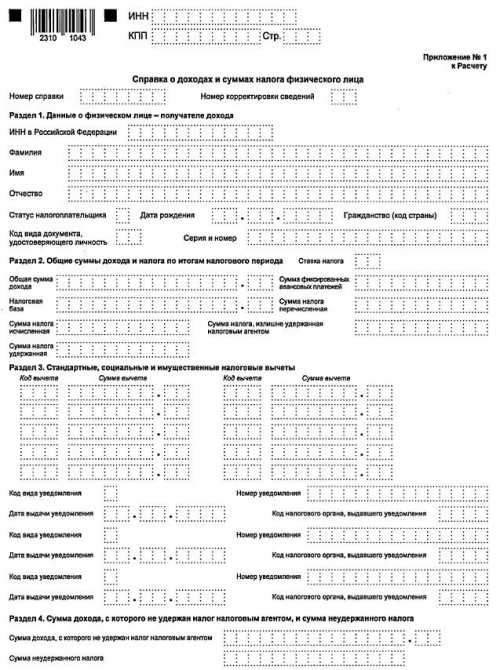

Отчет содержит две страницы с титульной частью, три раздела и приложение:

- Заглавная часть - общие сведения о аттестате, отчетном периоде и организации-работодателе;

- Раздел 1 – сведения о работнике, которому был выплачен доход;

- Раздел 2 - суммы доходов, НДФЛ удержаны и не удержаны;

- Раздел 3 - суммы отчислений и документы, на основании которых они применяются;

- Раздел о проверке представленных данных;

- Заявление на отдельном листе с указанием отчислений по месяцам.

Помимо того, что справки о доходах по форме 2-НДФЛ позволяют работодателю отчитаться в налоговую за отчетный год, они также выдаются работникам при запросе сведений о доходах и НДФЛ удержанных.

Ниже приведен порядок заполнения отчета для сдачи в ФНС за 2020 год.

Порядок и сроки представления справок в ФНС

Справку о доходах 2-НДФЛ работодатели должны представить в конце 2020 года, крайний срок подачи в ФНС 1 марта 2021 года, это понедельник - рабочий день, поэтому сроки не переносятся.

Справки подаются лично на каждого работника, получившего доход в 2020 году.

Формат подачи:

- Электронный - при количестве сотрудников от 10 и выше;

- Любые (бумажные/электронные) — если сотрудников меньше 10.

Как правильно заполнить - инструкция и правила

Общие правила заполнения справки 2-НДФЛ:

- Форму можно заполнить на бумаге, если сотрудников меньше 10, иначе только в электронном виде;

- При заполнении не допускаются исправления и исправления;

- Нельзя распечатывать заполненную форму на листах с двух сторон, скрепить страницы;

- Цвет чернил при ручном заполнении - оттенки синего или черного;

- При заполнении вручную данные вводятся с выравниванием по левому краю полей, при заполнении с помощью программного обеспечения - по правому;

- Отрицательные значения не указываются, если нет показателей суммы, то ставится ноль;

- Страницы последовательно нумеруются после заполнения с 001 и далее.

Общая титульная часть

В верхней части справки 2-НДФЛ содержится общая информация:

- ИНН и КПП - на каждой заполненной странице отчета;

- Номер страницы – также проставляется на каждом заполненном листе формы 2-НДФЛ;

- Справочный номер по порядку - каждой заполненной справке в течение отчетного года присваивается уникальный номер (если отчет предоставляется в связи с корректировкой или аннулированием, то проставляется номер ранее представленной справки, в отношении которой вносятся изменения) ;

- Отчетный год - 2020;

- Знак - поставить 1, 2, 3 или 4 (1 - в стандартном случае для отражения данных о доходах и налоге физического лица; 2 - для передачи сведений о доходах, с которых не возможно удержать налог; 3 и 4 - установление правопреемников организации при реорганизации);

- Номер корректировки - для первоначальной подачи устанавливается 00, для корректирующей - номер корректировки в заказе, для отмены - 99;

- Код налогового органа – код ФНС из четырех знаков, куда подается форма 2-НДФЛ;

- Наименование налогового агента - работодателя (полное наименование организации или полное наименование индивидуального предпринимателя);

- Если в отчетном году была проведена ликвидация или реорганизация, то нужно заполнить «Форму реорганизации», а также ИНН и КПП реорганизуемой организации;

- ОКТМО - код территориального расположения работодателя по классификатору;

- Телефон работодателя.

Пример заполнения:

Секция 1

В первом разделе формы 2-НДФЛ нужно указать данные о физическом лице – работнике, которому в отчетном 2020 году был выплачен доход.

Справки подаются индивидуально на каждого получателя дохода, при этом количество заполненных бланков будет равно численности работников предприятия.

В отношении работника в разделе 1 необходимо заполнить:

- ИНН, если сведения о нем есть у работодателя;

- ФИО сотрудника;

- Статус от 1 до 6 (1 - резиденты РФ; 2 - нерезиденты РФ; 3 - нерезиденты РФ, являющиеся высококвалифицированными специалистами; 4 - если это участник государственного переселения программа; 5 – иностранные беженцы и лица, получившие временное убежище, 6 – иностранцы с патентом);

- Дата рождения;

- Год страны гражданства по классификатору ОКСМ (643 для РФ);

- Код документа, удостоверяющего личность (взят из Приложения 1 к Порядку заполнения, например, для паспорта гражданина Российской Федерации - это 21, для паспорта другой страны - 10);

- Данные документа, удостоверяющего личность.

Пример заполнения:

Раздел 2

В этом разделе формы 2-НДФЛ содержится основная информация о сумме выплаченного дохода и подоходного налога, который либо удерживается, либо не удерживается работодателем.

Данные приведены в общей сумме за отчетный 2020 год по конкретному работнику, сведения о котором указаны в разделе 1 формы 2-НДФЛ.

Если выплачивались доходы, облагаемые налогом по разным ставкам, то нужно заполнить раздел по каждой ставке отдельно. Как правило, работникам, являющимся резидентами Российской Федерации, выплачивается доход, относящийся к заработной плате, облагаемый налогом по ставке 13%.

Порядок заполнения:

| Поле раздела 2 справки 2-НДФЛ | Инструкция по заполнению |

| Ставка налога | Заполняется налоговая ставка, по которой облагаются доходы физического лица. Например, для резидентов РФ доход, связанный с заработной платой, облагается налогом по ставке 13%. |

| Общая сумма дохода | Начисленный доход за календарный год без учета вычетов. |

| Налоговая база | Общий доход из предыдущего поля минус вычеты из раздела 3 и приложения. В этом поле не должно быть отрицательного числа, если отчисления больше дохода, то нужно ставить 0,00. |

| Исчисленный налог | НДФЛ, рассчитанный как ставка, умноженная на налоговую базу. |

| Удержанный налог | НДФЛ, который фактически удержан работодателем за год. |

| Фиксированные авансовые платежи | Авансы по налогу, если таковые платились – уменьшают НДФЛ к уплате. |

| Излишне удержанный налог | Переплата по НДФЛ, которая не возвращена работнику. |

| Не удержанный налог | НДФЛ, который работодатель не смог удержать с дохода физлица. |

Пример заполнения:

Раздел 3

В этом разделе формы 2-НДФЛ необходимо указать данные о суммах вычетов, которые применялись к доходам физического лица при налогообложении.

Здесь указаны стандартные, социальные и имущественные отчисления.

Для каждого вычета укажите код и соответствующую сумму.

Если имущественный или социальный вычет предоставляется на основании уведомления ФНС, то необходимо указать его реквизиты.

Что означают дедукционные коды?

Все существующие коды видов отчислений, которые используются при заполнении справки 2-НДФЛ, можно найти по ссылке.

Коды стандартных отчислений в таблице:

| Для первого ребенка | На второго ребенка | На третьего и следующих детей | На ребенка инвалида | 500 руб. (п. 2 п. 1 ст. 218 НК РФ) | 3000 руб. (п. 1 п. 1 ст. 218 НК РФ) | |

| Родитель, усыновитель | 126 | 127 | 128 | 129 | 104 | 105 |

| Приемный родитель, опекун, попечитель | 130 | 131 | 132 | 133 | ||

| В двойном размере родителю, усыновителю, если он единственный | 134 | 136 | 138 | 140 | ||

| В двойном размере приемному родителю, опекуну, попечителю, если он единственный | 135 | 137 | 139 | 141 | ||

| В двойном размере родителю при отказе второго | 142 | 144 | 146 | 148 | ||

| В двойном размере приемному родителю при отказе второго | 143 | 145 | 147 | 149 |

Расшифровка кодов имущественного вычета:

- 311 - при покупке или строительстве жилья, приобретении земельных участков (или долей в них);

- 312 - при уплате процентов по целевым кредитам, взятым на приобретение жилья или земли.

Расшифровка кодов социальных отчислений:

- 320 - при оплате обучения своего или брата/сестры;

- 321 - при оплате обучения детей;

- 324 - при оплате медицинских услуг и лекарств в отношении себя, супруга, детей, родителей;

- 325 - при уплате добровольных взносов на личное страхование;

- 326 - при оплате дорогостоящего лечения;

- 327 - при уплате пенсионных взносов на негосударственное страхование;

- 328 - при уплате дополнительных страховых взносов к накопительной части пенсии.

Пример заполнения:

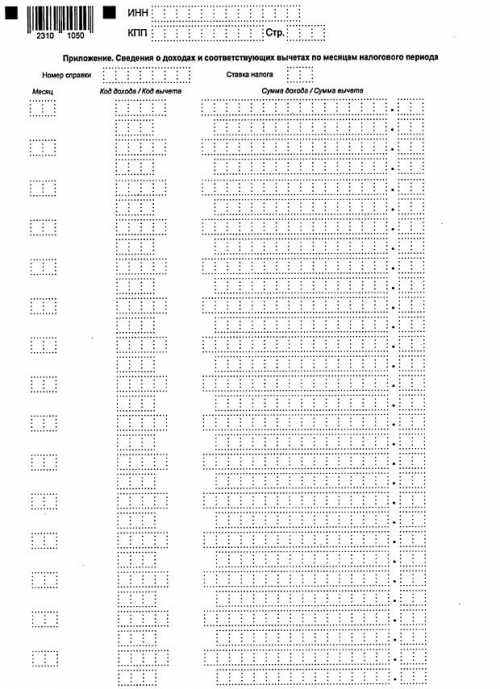

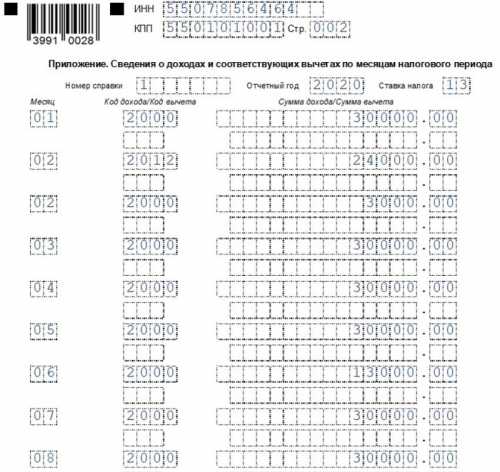

Заявление

В приложении к справке 2-НДФЛ заполняются месячные данные с указанием дохода (код и сумма) и соответствующего удержания (код и сумма). При этом имущественные, социальные и стандартные отчисления здесь не отражаются, данные о них приведены в разделе 3.

Каждый месяц отчетного года указывается цифрами от 01 до 12.

Что означают коды доходов?

Все существующие коды доходов, используемые при заполнении справки о доходах 2-НДФЛ, можно найти по ссылке.

Что означают самые распространенные коды доходов, используемые при заполнении 2-НДФЛ:

- 2000 г. – оклад, надбавка;

- 2002 г. - награды;

- 2003 г. - оплата труда за счет прибыли организации и целевого дохода;

- 2010 г. — платежи по договорам ГПХ;

- 2012 г. - отпускные;

- 2013 г. — компенсационный отпуск;

- 2014 г. - выходное пособие;

- 2300 – больничный;

- 2710 - материальная помощь (за исключением выплачиваемой в связи с выходом на пенсию, инвалидностью, рождением ребенка).

Каждый заполненный лист подписывается либо руководителем организации (ИП), либо его представителем.

Пример заполнения:

Печать есть?

Нет депутата. реквизит по форме 2-НДФЛ, а потому проставлять штамп не нужно. Каждый заполненный отчетный лист заверяется подписью либо директора, либо его представителя. Достаточно, печатать не нужно.

Рядом с подписью удостоверяющего лица указывается дата представления отчета в налоговый орган.

Скачать форму и образец заполнения на 2020 год

Справка о доходах и суммах налогов физического лица за 2021 год

За 2021 год работодателям больше не нужно будет подавать отдельный отчет по 2-НДФЛ. Данные, включенные в эту форму, будут показаны в составе формы 6-НДФЛ, сданной в конце года.

В отчет 6-НДФЛ будет включено отдельное приложение для указания сведений о доходах физических лиц и соответствующем налоге.

1 декабря 2020 г. опубликован Приказ №ЭД-7-11/753@ от 15 октября 2020 г., утверждающий новую форму расчета 6-НДФЛ, которая начнет применяться уже в 1 квартале 2021 г. В соответствии с этим приказом новая форма 6-НДФЛ имеет Приложение 1, в котором содержится справка о сумме дохода и налога физического лица.

То есть 2-NFDL больше не будет существовать отдельно. Информация, содержащаяся в 2-НДФЛ, будет представлена в составе 6-НДФЛ. Так как новая форма расчета начинает действовать только на период 2021 года, впервые потребуется заполнить декларацию о доходах по части 6-НДФЛ за 2021 год.

На 2020 год нужно еще подать прежнюю форму 2-НДФЛ.

Новый отчет о доходах и налогах, который необходимо заполнить за 2021 год, содержит:

- Число;

- Данные о сотрудниках (раздел 1);

- Сумма дохода и налога за год (раздел 2);

- Вычеты (раздел 3);

- Доход, из которого не был вычтен подоходный налог, и сам неудержанный НДФЛ (раздел 4);

- Сведения о доходах и отчислениях по месяцам (приложение к справке).

В целом форма справки в приложении к 6-НДФЛ содержит те же сведения, за исключением данных о работодателе и налоговом периоде, указанных в титульной части. Как и прежде, данные нужно будет подавать лично в отношении каждого физического лица.

Новая форма отчета о прибылях и убытках для подачи за 2021 год: