Что такое налог с продаж?

Он законодательно установлен как особый вид местного взноса. Согласно статье 410 НК РФ собирать его разрешено в трех городах: Москве, Санкт-Петербурге и Севастополе. Для введения такой платы в других регионах страны необходимо издать дополнительный федеральный закон. Пока этот налог введен только в Москве.

Основой налогообложения являются не конкретные товары, а виды торговли и их объекты. Они включены в список специального местного закона о налоге с продаж.

Виды торговли, облагаемые налогом с продаж

Торговые объекты, с которых взимается плата в городской бюджет, делятся на 5 основных категорий:

Местные законы могут изменить этот список. В Москве от уплаты сбора освобождаются предприятия, деятельность которых связана со сбытом:

Отдельно стоит упомянуть торговлю на розничных рынках. Здесь плательщиком является собственник рынка, а не предприниматель, арендующий отдельное место.

Государственные, бюджетные, автономные и религиозные организации защищены законом от таких сборов. Пункты продажи подержанных книг и почтовые отделения также не платят этот налог (только при продаже сопутствующих товаров).

Индивидуальный предприниматель и юридическое лицо, основной деятельностью которых является оказание бытовых услуг из следующего перечня:

Освобождаются от уплаты налога с продаж при реализации сопутствующих товаров, если площадь их выкладки ограничена 10% занимаемой ими площади зала.

Как возникает обязанность по уплате налога с продаж?

Как только начинается использование торговой точки, сразу возникает основание для уплаты сбора. При этом факт проведения продаж и размер выручки значения не имеют. Комиссия рассчитывается по конкретному объекту продажи.

Предметами торговой коллекции являются:

За 10 минут мы научим вас контролировать продажи, остатки и покупки онлайн 24/7.

Учить больше

Как рассчитать налог с продаж

Особенность расчета налога с продаж заключается в том, что по каждому объекту он должен рассчитываться отдельно. Для этого применяется следующая формула:

Размер ставки устанавливается органами местного самоуправления с учетом ограничений, установленных федеральным законом. Ставка указывается по каждому объекту (ОП) налогообложения отдельно.

Торговый сбор должен быть перечислен до 25-го числа месяца, следующего за кварталом налогообложения:

Ставки налога с продаж достаточно гибкие, так как городские власти вправе корректировать их в зависимости от:

Габариты автомобиля в Москве

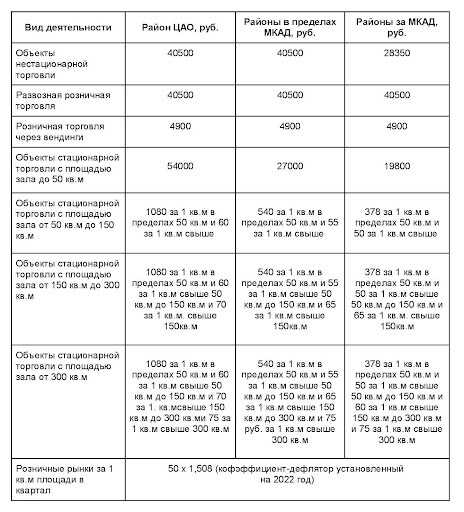

Регулирование платежей по данному налогу в столице осуществляется на основании Закона города Москвы от 17.12.2014 № 62. В нем указаны ставки за 1 метр торговой площади в год. При этом размер ставки варьируется в зависимости от административного района, в котором ведется торговля. Площадь объекта налогообложения также влияет на размер налогов.

Для стационарных объектов торговли без залов ставка равна:

Для остальных объектов продажи ставки представлены в таблице.

Налог с продаж

Налог с продаж

При перечислении суммы сбора в платежном поручении необходимо указать правильный код бюджетной классификации (КБК):

Деньги направляются на реквизиты ИФНС, в которой зарегистрирован плательщик согласно поданному уведомлению.

Пример расчета ТС

hidden>ИП Александров А.А. сдает в аренду помещение под продуктовый магазин (торговый инкассаторский объект) площадью 82 кв.м в г. Митино (СЗАО г. Москвы) с 20 февраля 2022 г. Ставка сбора 378 руб./кв.м от площадью до 50 кв.м и 50 руб./кв.м от площади свыше 50 кв.м.

Рассчитайте размер торговой комиссии:

Делим на 4: 20500/4=5125 рублей, он должен ежеквартально переводить:

Учет плательщиков ТС

Для ведения бизнеса в Москве требуется налоговая регистрация организации или индивидуального предпринимателя. Для регистрации бизнеса в налоговой инспекции необходимо выбрать ИФНС по месту осуществления деятельности и подать уведомление по форме ТС-1 – в письменной или электронной форме. Второй вариант требует цифровой подписи.

Уведомление должно быть подано в течение 5 дней с момента начала торговой деятельности. Несвоевременная подача или отсутствие такого документа приравнивается к ведению бизнеса без регистрации. В результате на организацию, нарушившую закон, налагается штраф в размере 10% от суммы дохода, полученного незаконным путем (но не менее 40 тысяч рублей).

Административное взыскание также налагается на руководителя организации или бухгалтера, ответственного за ведение учета. Им придется заплатить штраф до 3 тысяч рублей. Кроме того, незарегистрированные плательщики не могут рассчитывать на уменьшение налогов по ОСНО или УСН в размере налога с продаж.

Как снять с учета

В интересах предпринимателя своевременно сообщать в ИФНС о завершении торговой деятельности – чтобы не перечислять лишнего. Для этого существует утвержденная форма уведомления ТС-2. Подается в течение 5 дней с момента окончания торгов.

Лучше сделать это до окончания текущего квартала, иначе придется платить комиссию за полный следующий квартал. Например, уведомление отправлено 4 июля 2022 г. - считается, что первые 3 дня торгов проведены, а значит, комиссия за 3 квартал 2022 г. должна быть перечислена в полном объеме.

ТС и налоговая нагрузка

На какой налог может повлиять уплата сбора за право торговли? Индивидуальные предприниматели и ООО имеют право на уменьшение суммы налога на прибыль (по УСН), налога на прибыль и НДФЛ.

Уменьшаем сумму налога на прибыль

hidden>Уплата НДФЛ тесно связана с местом регистрации предпринимателя, уплачивающего налоги по ОСНО. Если ИП зарегистрирован на территории Москвы и ведет деятельность в столице, он получает право уменьшить начисленный ему НДФЛ на всю сумму уплаченного налога с продаж.

Когда предприниматель, торгующий в Москве, зарегистрирован в другом городе, уменьшить НДФЛ не получится. Это связано с тем, что НДФЛ является местным и поступает в бюджет муниципального образования по месту жительства ИП.

Налог с продаж для индивидуальных предпринимателей и ООО на

hidden>Упрощенная система налогообложения позволяет бизнесу получать определенные льготы. Что такое налог с продаж по УСН «Доходы»? Это шанс уменьшить единый налог на сумму сбора, уплаченного в отчетном налоговом периоде. Но это возможно только при поступлении единого налога и налога с продаж в бюджет одного и того же города (п. 8 ст. 346.21 НК РФ).

Отдельно стоит упомянуть об обособленных подразделениях крупных организаций. Они не платят налоги самостоятельно, поручая это головному офису. При этом уменьшение УСН на сумму сбора возможно только в том случае, если головная организация зарегистрирована в столице.

Уменьшение суммы налога на прибыль

hidden>Условия уменьшения налогооблагаемой базы для организаций на ОСНО полностью идентичны таковым для налогоплательщиков УСН. Компании получают право уменьшить сумму уплаченных авансовых платежей по налогу на прибыль на сумму перечисляемого в бюджет промыслового налога - но только в той части, которая поступает в бюджет Москвы, что составляет 17% от установленных 20%. Остальные 3% налога должны перечисляться в федеральный бюджет в полном объеме.

Место регистрации бизнеса и местонахождение торговой точки должны быть в Москве. Для обособленных подразделений необходимо, чтобы головная организация была зарегистрирована в столице.

Штрафы и санкции по оплате автомобиля

Если начисленная сумма сбора не уплачена в бюджет, либо уплачена не в полном объеме, на предпринимателя или организацию, нарушившую закон, налагается штраф. Его размер составляет 20% от расчетной суммы. При повторном нарушении размер штрафа увеличивается до 40% (ст. 122 НК РФ).

Кроме того, на возникшую задолженность начисляются пени. Штраф составляет 1/300 ставки рефинансирования ЦБ за каждый день просрочки, если просрочка составляет менее 30 дней. Начиная с 31 числа штраф для организаций увеличивается до 1/150 ставки. Для индивидуальных предпринимателей размер пени (1/300 ставки) остается неизменным на протяжении всей просрочки (ст. 75 НК РФ).

Пример:

ИП Сергеев С.С. опоздал с оплатой ТС за 1 квартал 2022 года. Необходимую сумму в размере 16800 рублей перечислил только 17 мая 2022 года. Ставка рефинансирования ЦБ на 25.04.22 составляет 17%, с 04.05.22 по 26.05.22 - 14%. Так как пошлина уплачена полностью, задолженность отсутствует, пени по статье 122 НК РФ не будет. Но будут штрафы в следующем размере:

Всего штрафов 178,08 руб. (76,16 + 101,92).

Заключение

Мы определили, что налог с продаж является видом местного налога, который в настоящее время действует только в Москве. Всем арендаторам и собственникам торговых объектов необходимо зарегистрироваться в ФНС по месту их нахождения, не позднее 5 дней с начала их запуска.

В их интересах своевременно уплачивать налог с продаж в строгом соответствии со ставками, установленными местным законодательством. В противном случае им грозят серьезные штрафы и пени.

Предлагаем Вам воспользоваться услугами службы отчетности от интернет-бухгалтерии «Мой Бизнес». Содержит все инструменты, необходимые в повседневной работе бухгалтера - шаблоны, бланки, бланки. Наша система самостоятельно рассчитает размер комиссии и подготовит платежное поручение на перевод.